Los bonos verdes y la transformación estructural de la región

Un bono verde (green bond) es un título de deuda, de renta fija, que permite acceder a recursos de inversores que están dispuestos a financiar proyectos que generen beneficios ambientales.

Maria Netto, Enrique Nieto, Isabelle Braly y Hernán Carlino

Banco Interamericano de Desarrollo (BID)

Esta calificación implica un compromiso del emisor para usar lo recaudado del bono para financiar o refinanciar proyectos destinados a la protección del ambiente. La calificación puede consistir en una declaración del emisor, o estar fundada en la opinión de un revisor independiente que la confirma, utilizando su propia metodología de evaluación (‘second party review’, en inglés) y, cuando corresponde, constatando el cumplimiento de principios y estándares internacionales (como los ‘Green Bonds Principles’, de la International Capital Market Association (ICMA), o los estándares de la Climate Bonds Initiative (CBI)). La elaboración de estos estándares y el desenvolvimiento de procesos de calificación de las emisiones, ha sido crucial en el desarrollo de los mercados de bonos verdes, proveyendo a los inversores institucionales con el nivel de integridad que necesitan respecto de los bonos que pueden suscribir.

El mercado global de bonos verdes tuvo un despegue notable en 2014 con US$ 36 600 millones, el triple de lo emitido en 2013 (US$ 11 bn). Al cierre de 2017, el mercado de estos bonos que estaba en circulación alcanzaba ya los US$ 155 500 millones, una cantidad más de diez veces mayor que en el 2013. El crecimiento del mercado estuvo impulsado por los inversores y por una tendencia clara en la que la demanda de títulos superaba a la oferta.

Diversas proyecciones coinciden en que el 2018 será un año de consolidación del mercado global de bonos verdes, e, incluso, las más cautelosas anticipan un crecimiento, tal vez más modesto que el extraordinario incremento del 61 % registrado entre el 2016 y el 2017.

Oportunidades y potencial

Según las estimaciones del Banco Interamericano de Desarrollo (BID), las necesidades de inversión en infraestructura en ALC son de US$ 250 mil millones, a los cuales se agregan alrededor de US$ 30 mil millones para atender las necesidades de la acción climática, lo que resulta en una brecha de financiamiento para cubrir las necesidades de inversión equivalente a unos US$ 130 mil millones (2,6 % del PIB de la región ALC).[i]

Los bonos verdes ofrecen una oportunidad sobresaliente para apalancar inversiones y recursos para cubrir esta brecha de financiamiento; no obstante, esta posibilidad no está siendo todavía suficientemente utilizada, al contrario de lo que ya sucede en otras regiones del planeta.

En efecto, los países de ALC aparecen aún como participantes menores en el mercado global, ya que los bonos originados en ALC representaban menos del 1 % del total global en 2016, y, en 2017, el mercado de la región seguía siendo uno de los más pequeños.[ii]

A pesar de ello, hay un interés creciente de las instituciones financieras en su utilización. En este contexto se observan algunos rasgos determinantes:

- La emisión de bonos verdes es una herramienta que han podido utilizar mayormente los países de la región, que disponen de mercados de capitales bien desarrollados y sistemas financieros más profundos. Brasil y México dan cuenta de alrededor del 70 % de todos los bonos asociados al cambio climático, emitidos hasta mediados de 2017.

- La mayoría de los bonos emitidos en este mercado regional se originan en el sector público.

- Si bien el número de títulos se divide casi por igual entre emisiones en mercados locales e internacionales, de acuerdo a su monto las emisiones internacionales predominan, ya que representan el 84 % del monto total emitido.

Se presentan algunos retos para acelerar progresivamente su uso:

- Se han observado limitaciones de tamaño en los portafolios de proyectos elegibles para emisiones en la región. Esto reduce el potencial de emisiones en los mercados locales y, aún más, en los internacionales. Estas limitaciones de escala pueden superarse mediante la agregación y la combinación de portafolios y pipelines, y la titularización de portafolios.

- Hay reducida experiencia en procesos de estructuración financiera, mientras los mercados de capitales de la región son, en su mayoría, pequeños.

- La participación de los fondos nacionales de pensión y la fortaleza y capacidad de decisión de estos ha tenido un papel importante en el éxito de los bonos verdes. Será crucial la capacitación de los inversores institucionales de la región en el tema de los bonos verdes, y de los inversores institucionales internacionales, en el potencial ‘verde’ de la región.

- Los estándares internacionales no siempre se aplican a las realidades de la región. Es preciso desarrollar métricas apropiadas para las circunstancias y sectores relevantes.

Rol de la banca pública

Los bancos multilaterales y regionales, pero sobre todo los bancos nacionales de desarrollo (BND), tienen un papel crucial en la preparación de las capacidades nacionales para participar en el mercado internacional de bonos verdes, para movilizar recursos nacionales y para incrementar los respectivos mercados locales de bonos.

En las emisiones de bonos verdes en los mercados internacionales, originados en ALC, prevalecieron las concretadas por la BND, que representaron cerca del 60 % de las emisiones de la región; mientras que, alrededor de un tercio del total de emisiones en los mercados locales, fueron también realizadas por la BND.

En el caso de las economías más pequeñas de la región o con limitado acceso a los mercados internacionales de capitales, los BND facilitan los procesos de desarrollo de capacidades y la movilización de recursos, en tanto que los banco multilaterales contribuyen a este proceso, si proveen financiamiento directo y asistencia técnica.

Además de aumentar por esta vía el financiamiento que se obtiene para atender las necesidades de ampliación o renovación de las infraestructuras, el desarrollo del mercado de bonos verdes con el apoyo de los BND puede, simultáneamente, asegurar la implementación de las contribuciones determinadas a nivel nacional (NDC) y facilitar el cumplimiento de los Objetivos de Desarrollo Sostenible (ODS).

Diversos BND de la región, como Bancoldex, Banco de Desarrollo de Costa Rica, Bndes, Nafin y Banobras, han concretado el proceso de desarrollo de iniciativas para la emisión de bonos que se ajustan a sus necesidades específicas. Otras instituciones están en vías de concretar emisiones o lo han expresado.

Bancoldex

Bancoldex, banco público colombiano, fue la primera entidad de ese país en formalizar una emisión de bonos verdes realizada a través del mercado bursátil de Colombia. La emisión, efectuada en agosto de 2017, alcanzó a COP 200 mil millones (unos US$ 67 millones) y la demanda de los potenciales suscriptores fue 2,5 veces más grande que la emisión total anunciada. La emisión tenía un premio de 20 bps. La emisión contó con una segunda opinión independiente y está alineada con los Green Bond Principles.

Bndes

El Banco Nacional de Desenvolvimento Econômico e Social (Bndes), de Brasil, lanzó su Fundo de Energia Sustentavel en 2017, con el fin de crear un vehículo financiero innovador que se adecuara a las necesidades de los inversores institucionales brasileños. Un objetivo clave era que el fondo permitiera apoyar la ejecución de proyectos de infraestructura, principalmente en activos, que hicieran posible la transición a una economía baja en carbono. El tamaño del fondo creado fue de US$ 162,9 millones. Se destaca su rol como fondo que compra bonos verdes y, así, permite un mejor acceso a los recursos administrados por inversores institucionales.

Nafin

En el 2015, Nacional Financiera (Nafin) de México volvió, después de más de 15 años, al mercado de renta fija internacional con la emisión de su primer bono verde por US$ 500 millones, para financiar emprendimientos eólicos. La demanda de este título fue cinco veces más grande que la emisión anunciada. Los proyectos de aprovechamiento de energía eólica fueron certificados con el Climate Bonds Initiative Wind Standard. Posteriormente, Nafin emitió el primer bono verde en pesos mexicanos, en 2016, por un monto equivalente a US$ 110 millones. Esta es la primera emisión realizada en uno de los mayores mercados bursátiles de la región, pues fue listada en el segmento dedicado a bonos verdes de la Bolsa Mexicana de Valores (BMV).

El aporte del BID

El BID ha impulsado sostenidamente el desarrollo de este mercado en la región, a través de su trabajo con entidades tanto del sector público como privado. Con ese fin, ha puesto en marcha un programa de asistencia técnica para la promoción del desarrollo de los mercados de bonos verdes y bonos. El principal objetivo es promover el desarrollo de mercados de bonos sostenibles en la región, específicamente, al apoyar a los bancos nacionales de desarrollo (BND) para participar en, y promover este nuevo mercado.

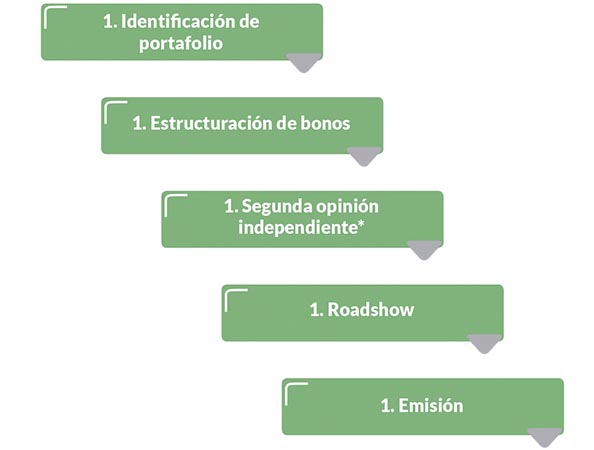

Las instituciones beneficiarias de ese programa reciben asistencia técnica y promocional durante todo el proceso. El programa cubre, en gran parte, los costos de consultoría y logística para las siguientes fases:

El BID puede aportar:

- Asistencia técnica a los potenciales emisores para que cumplan con los pasos necesarios y puedan emitir los títulos.

- Una inversión ancla mediante la participación de BID Invest.

- Soluciones para mejorar el credit rating de la emisión.

Asimismo, el BID provee asistencia técnica para el desarrollo del mercado y también viene trabajando con actores institucionales, como agencias gubernamentales, órganos regulatorios o bolsas de valores, con el propósito de apoyar el diseño de estrategias nacionales para estimular el desenvolvimiento de mercados domésticos, tal como sucede con el Laboratorio de Innovación Financiera lanzado en Brasil, con ABDE y la Comisión de Valores Mobiliarios (http://www.labinovacaofinanceira.com/).

Asimismo, en esta dirección, el BID ha venido apoyando la profundización del mercado por diversas vías, entre ellas las siguientes:

- Soporte mediante la elaboración de informes nacionales y regionales sobre los mercados de green bonds realizados en conjunto con Climate Bonds Initiative (CBI).

- Desarrollo de metodologías a la medida para sectores y tipos de actividades en ALC, que se lleva a cabo en colaboración con la CBI. Ejemplo de estas actividades son las que se realizan para elaborar metodologías de reporte detallado de impactos ambientales positivos de sectores actualmente no cubiertos por la métrica de bonos verdes hoy existente.

- Análisis de marcos de referencia para bonos temáticos-bonos sostenibles.

- Talleres regionales y globales para instituciones financieras y BND en colaboración con socios de la región de ALC y socios internacionales.

La plataforma Green Finance LAC informa en línea sobre la evolución y tendencias de los mercados de bonos verdes al difundir noticias, organizar webinars, proveer publicaciones y facilitar actividades de e-learning para instituciones financieras y BND de LAC.

Serebrisky, Tomás. (2014). Infraestructura sostenible para la competitividad y el crecimiento inclusivo. Estrategia de infraestructura del BID. Banco Interamericano de Desarrollo.

Braly-Cartillier, I.; Frisari, G.; Netto, M.; Trabacchi, C. y Weiss, J. (2017). The Green Bond 2017. Climate and Sustainable Finance (SEB) – Inter-American Development Group.

También se han registrado emisiones de bonos verdes de corporaciones, municipios, provincias y otras entidades, con destino a inversiones en energía, transporte e infraestructura.