La inclusión financiera de las microfinanzas

Por lo general, los sistemas financieros están concebidos por normas no enfocadas en atender las particularidades de las microfinancieras. Esta característica amerita ser evaluada, pues son las microfinancieras quienes aportan más que otras instituciones a la inclusión financiera y social del sector Pyme. Fernando Chávez, experto con más de 20 años de experiencia en el sistema financiero, evalúa estos aspectos en el siguiente artículo.

Por Fernando Chávez*

Superintendente Adjunto Técnico de SBS Perú

¿Las microfinancieras son bancos? La respuesta es no. Sin embargo, algunos supervisores financieros regulan las operaciones de sus instituciones especializadas en microfinanzas (IMF), considerando mayormente la naturaleza propia de los bancos.

Las microfinanzas en la economía

En la actualidad, resulta necesario motivar a las superintendencias y órganos de supervisión financiera a regular y reglamentar las operaciones propias del sector de microfinanzas teniendo en cuenta el tamaño y naturaleza en que este se desarrolla, con montos de préstamos mínimos en promedio menores a los US$ 1 000, en condiciones de informalidad de sus registros y cuya garantía no es la hipotecaria o la mobiliaria, sino la solidaria.

Esta nueva atención al financiamiento de las Pymes propone incentivar la industria de las microfinanzas a fin de potenciar los beneficios financieros y sociales de esta actividad, manteniendo como eje central el difundir la teoría del microcrédito como herramienta financiera para la contribución del empleo formal. De este modo, se permitirá la creación del sector, motivado por la conciencia social y la existencia de una ética empresarial que destine sus esfuerzos a objetivos sociales y no únicamente a incrementar sus beneficios económicos.

Desde este nuevo sector se impulsará la bancarización del sector Pyme no atendido, permitiendo luchar contra la pobreza mediante el desarrollo económico de los sectores de menores ingresos y a tasas de interés razonables.

Regulación actual

En la actualidad no son pocos los sistemas financieros en los cuales se puede apreciar fácilmente la orientación de las normas, pues bastaría con ver sus destinatarios para constatar que no presentan variantes respecto al modo de regular a bancos y a IMF. Es en estos casos en que amerita hacer un paréntesis para evaluar internamente cuál es el estado y situación de las IMF que vienen apoyando a las Pymes y, por lo tanto, al microcrédito.

Habría que evaluar si esas normas bien aplicadas a las entidades bancarias, resultan válidas para una IMF, cuyo objetivo es el de otorgar préstamos a las Pymes. Esto incluye como prioridad evaluar las políticas, métodos, procedimientos y reglamentos. Asimismo, es pertinente recordar que actualmente son las IMF las que al atender y financiar a las Pymes, las convierten por primera vez en sujetos de crédito, para que más adelante, al evolucionar en tamaño, sean atendidas por los bancos.

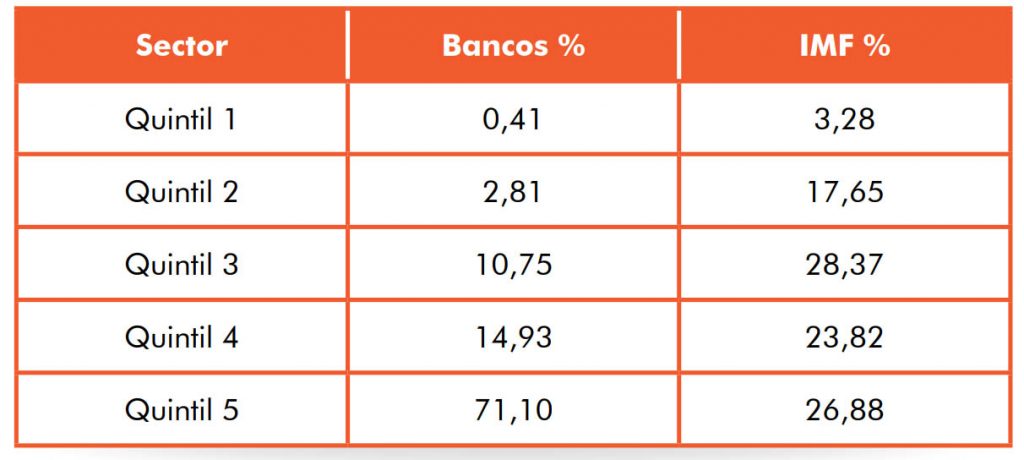

Por otro lado, cabe precisar que en los sectores de mayor pobreza es donde la presencia de las IMF representa el único apoyo existente, situación que amerita aún más una atención especial en normas que ayuden a su fortalecimiento. En el caso del sistema financiero del Perú, a diciembre de 2015 la participación de las IMF en el otorgamiento de los créditos a clientes con menores ingresos fue mayor al registrado por las empresas bancarias. Mientras que estas últimas concentraron el 13,97% de sus créditos totales en los quintiles más pobres (1, 2 y 3), las IMF destinaron el 49,30% de su portafolio.

Caso singular es el apreciado en Nicaragua, en donde a partir del año 2011, mediante la Ley 769, se crea la Comisión Nacional de Microfinanzas (Conami) como órgano regulador y supervisor de las IMF, independiente de la Superintendencia de Bancos y de Otras Instituciones Financieras, con la finalidad de autorizar su registro y funcionamiento, promover sus actividades y dictar las normas y disposiciones contables y de funcionamiento aplicables a las IMF.

También se puede innovar dentro de la estructura administrativa de los propios supervisores financieros, como en la SBS de Perú, convirtiendo su Intendencia General de Microfinanzas, actualmente bajo dependencia de la Superintendencia Adjunta de Banca, como Superintendencia Adjunta de Microfinanzas.

En el marco de Basilea

La microfinanciación es definida por Basilea como la prestación de servicios financieros en cantidades limitadas a personas con ingresos bajos y a pequeños negocios familiares. Desde febrero de 2010, el Comité de Basilea viene recomendando que los Principios Básicos para una supervisión bancaria eficaz en las IMF estén sujetas a regulación y supervisión acordes al tipo y al tamaño de sus transacciones, debiendo ponderar los riesgos que plantea esta línea de negocios con respecto a los costos de la supervisión y al papel que juega la microfinanciación para promover la inclusión financiera.

Respecto al rol de los supervisores de la microfinanciación, establece que debe orientarse a los siguientes aspectos: asignar sus recursos de forma eficiente, teniendo en cuenta que no obstante su poca participación en el sistema financiero, representan un gran número de pequeñas instituciones; fomentar la especialización en su equipo para evaluar eficazmente los microcréditos; identificar actividades de supervisión y control diferentes a las aplicadas a la banca tradicional, pero adecuadas a la microfinanciación, y dotar de claridad a la regulación sobre las actividades de microfinanciación.

Al referirse a la Suficiencia de Capital (Principio 6), Basilea exige que los requerimientos de capital deben ser acordes a la naturaleza de los riesgos de microfinanciación, así como al tamaño y composición del capital de las IMF.

Para implementar eficazmente la Gestión del Riesgo (Principio 7) y una adecuada administración del Riesgo de Crédito (Principio 8), menciona que los supervisores deben especializarse y adaptar sus técnicas a los riesgos inherentes a las carteras de microcréditos, aplicando prácticas de regulación y supervisión adecuadas para mitigarlas; esto, debido a las características propias de sus productos, el perfil de su clientela y la metodología para la concesión de préstamos, aplicando criterios que puedan diferir de la banca tradicional.

Es decir, lo que se plantea es que debe buscarse la aplicación de herramientas sui generis para las IMF que garanticen su continuidad y desarrollo operativo, sin abusar de las exigencias costosas en desarrollar el back office similar al de una entidad bancaria, toda vez que se trata de instituciones que atienden a personas de ingresos bajos y a pequeños negocios familiares, que actúan con un patrimonio relativamente mucho menor al de empresas bancarias.

Políticas necesarias

Teniendo en consideración la importancia de seguir apoyando a los sectores de menores ingresos y que aún no son sujetos de crédito, resulta necesario que las superintendencias y órganos de supervisión financiera contribuyan a su bancarización mediante la correspondiente elaboración de un marco regulatorio de control y supervisión para las IMF, de acuerdo con su tamaño, complejidad y el mundo cultural en el que se desenvuelven los clientes del microcrédito. Asimismo, diseñar un modelo de supervisión de riesgos aplicable a la gestión propia de las Pymes, que incluya la simplificación de sus procesos en función a la realidad existente en sus operaciones y riesgos en que se vienen desarrollando, focalizadas mayormente en la intermediación financiera y poco o casi ninguna inversión en el mercado secundario de su propio país, y menos aún en valores del exterior.

Esto se complementaría con la elaboración de normas para la evaluación y clasificación de los créditos otorgados a las Pymes, en la cual hay que tener en cuenta y priorizar que en su mayoría no cuentan con registros formales, ni con las garantías habituales. Cabe precisar en este aspecto, que la estimación de las provisiones para los créditos bancarios se establece luego de disminuir las respectivas garantías constituidas, situación que no se aplica en los créditos Pyme, pues al carecer de garantías no tienen esa posibilidad de una menor provisión y, por consiguiente, de un mayor apalancamiento del patrimonio para el otorgamiento de nuevos créditos:

En forma paralela, se debe fomentar la optimización del control crediticio individual de los clientes del sistema microfinanciero, a semejanza de una central de riesgos como en los bancos. De la misma forma, establecer un nivel patrimonial según el tipo de riesgo que las microfinancieras manejan, sin descuidar los principios básicos de prudencia y solvencia exigibles para las instituciones bancarias, incluyendo los aportes mínimos y necesarios para el fomento de la inversión de sus capitales.

En ese orden de ideas y a la luz de los Acuerdos de Basilea III, referidos al requerimiento de nuevos capitales, se debe tener en cuenta que para su aplicación en las IMF los objetivos principales establecidos al respecto, son lograr una mayor alineación de los requerimientos de capital de las entidades financieras con los verdaderos riesgos que estas enfrentan y, a la vez, tomar en cuenta el esquema de supervisión la evolución de las técnicas de manejo de riesgo y la creciente complejidad y heterogeneidad de las entidades que conforman el sistema financiero, establecidos mayormente por entidades bancarias e instituciones especializadas en microfinanzas (banca comercial y banca minorista).